遺産相続などにより実家を取得した場合、自分で住んだり、利活用したりする予定がなければ空き家となってしまいます。そのようなケースでは、実家の売却を検討する方は多くいらっしゃるでしょう。しかし、空き家を売却して収益が発生した場合は、確定申告も行わなければなりません。

今回は、そんな空き家売却にかかる確定申告の基礎的知識について解説しますので、ぜひお役立てください。

空き家売却の譲渡所得は確定申告が必要

空き家売却の譲渡所得とは?

空き家を売却して確定申告が必要になるケースは、売却益が取得費よりも高くなったケースです。逆に言うと、取得費用が500万円の物件を売却した際、価格が300万円であった場合などは確定申告は必要ありません。

そもそも、譲渡所得とは自身が所有する空き家を売ったあとの“儲け”であり、それにかかる譲渡所得税とは翌年支払う所得税と住民税のことです。譲渡所得は通常「申告分離課税」「総合課税」に分類され、空き家売却にかかる譲渡所得は前者の申告分離課税にあたります。

申告分離課税は、給与所得や事業所得である総合課税とは分けて税額を計算します。つまり、空き家を売却していた譲渡所得は、通常の給与などとは別に確定申告する必要があるのです。

譲渡所得にかかる確定申告のタイミング

空き家を売却した場合、翌年の2月16日から3月15日までに所轄の税務署にて確定申告を行います。この際に支払うのは譲渡所得税の所得税部分です。

5月頃には、譲渡所得税にかかる住民税納付書が届きますのでそこに記載された額に従って住民税も納付します。

不動産所得税に係る住民税についても通常の住民税同様、以下の4期に分けて支払うことも可能です。

- 6月

- 8月

- 10月

- 翌1月

空き家を売却した際の確定申告の手順

各種費用の計算

空き家を売却した場合の確定申告を行う前段階として、空き家の「取得費」「譲渡にかかる経費」「減価償却費」について把握しておく必要があります。取得費と譲渡にかかる経費については、以下のような資金の合算値です。

<取得費>

- 空き家の購入代金(※購入の場合)

- 不動産取得税(※購入の場合)

- 印紙税(※購入の場合)

- 相続税(※相続の場合)

- 贈与税(※生前贈与の場合)

- 登録免許税

- 測量費

- 設備改修費

- 借入金利子

<売却にかかる経費>

- 仲介手数料

- 印紙税

- 名義書換料

- 立ち退き料・違約金(※賃貸利用していた場合)

なお、「減価償却費」とはアパート取得費を1年で経費として計上するのではなく、法廷耐用年数に応じて各年ごとに分散させた費用となります。

空き家のような建物は経年とともに価値が減少するため、譲渡所得の確定申告においては、その減少分を取得費に反映しなければなりません。減価償却費の算出方法としては以下のとおりです。

<減価償却費の計算式>

- 物件の取得価額 × 0.9 × 償却率 × 経過年数 = 減価償却費(※取得価額の95%上限)

課税譲渡所得金額の計算

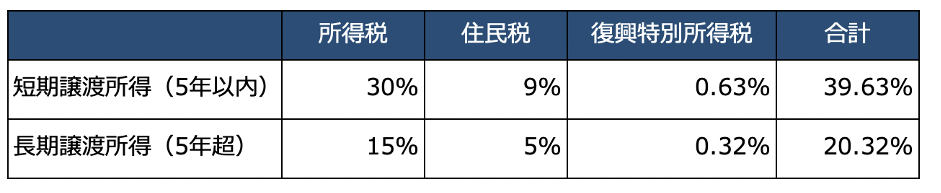

以上の3点について把握できれば、実際に空き家売却益を算出します。譲渡所得は空き家を取得した日から、売却した年の1月1日時点での所有期間していた年数に応じて「長期譲渡所得」「短期譲渡所得」に分類されます。

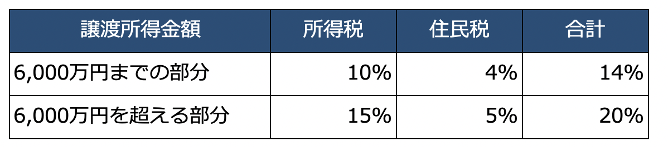

税率も以下のように変動しますので、それぞれ対応する税率で計算しましょう(※1)。

必要書類の準備と申告

次に、確定申告に必要な書類の準備が必要です。必要書類と入手先については、それぞれ以下のとおりです。

<確定申告に必要な書類>

- 確定申告書B…税務署や国税庁のHP

- 申告分離課税の申告書…税務署や国税庁のHP

- 譲渡所得の内訳書…税務署や国税庁のHP

- 不動産売却に関係する書類…不動産業者や法務局

各種特例を受けるためには不動産売却や所有期間、支出を証明する書類などを揃えなければなりません。具体的には次のとおりです。

確定申告書を国税庁のページ経由で作成した場合は「e-Taxで提出」「印刷して所轄の税務署へ郵送、あるいは持参」のいずれかの方法で書類を提出して申告を終わらせます。

節税のために特例を利用する場合は確定申告で追加の書類が必要

空き家売却にあたり譲渡所得の控除といった特例を活用する場合は、不動産業者や法務局経由で別途書類を入手しなければなりません。以下より、それぞれの特例の概要と必要書類を解説します。

マイホームを売ったときの3,000万円特別控除

長期譲渡所得・短期譲渡所得のいずれの場合でも、空き家の課税譲渡所得額に対しては最高3,000万円の特別控除を受けられます(※2)。

この控除を利用するケースでは、譲渡所得が3,000万円に満たない場合は、「控除額 = 譲渡所得額」として換算されます。なお、この特例を受けるためには以下の条件を満たしていなければなりません。

- 空き家になってから3年以内に売却する

- 親子・親族間の取引ではない

- 引き渡し前の2年間で同様の特例を利用していない

- 他の特例を受けていない

3,000万円の特別控除を利用して空き家を売却した場合、「戸籍の附票の写し」が必要になる可能性があります。

<3,000万円控除の特例を受ける場合>

- 戸籍の附票の写し(※売買契約締結時に不動産の所在地が住民票と異なる場合)

軽減税率の特例

空き家を売却した場合の譲渡所得税は、「短期所得 or 長期所得」で税率が低くなると前述しました。

さらに、空き家を売却した年の1月1日時点で所有期間が10年を超えている場合は、前段で述べた3,000万円の特別控除を受けた後の所得税金額に対して、以下のような軽減税率を適用できます。

この軽減税率の特例を受ける際には、3,000万円特別控除の時と同様戸籍の附票の写しに加え、登記事項証明書が必要です。

<軽減税率の特例を受ける場合>

- 登記事項証明書

- 戸籍の附票の写し(※売買契約締結時に不動産の所在地が住民票と異なる場合)

買い換え(交換)の特例

居住用住居を売却した前年から、翌年までの3年間で住まいの買い換えを行った場合は、譲渡益の課税を延長できる特例が受けられます(※3)。

この特例を受けるためには「譲渡価格が1億円以下」「売った年の1月1日の時点で所有期間10年越え、居住期間10年以上」などの条件が必要です。

買い換えの特例を受ける際の確定申告で必要になる書類としては、以下のようなものがあります。

<買換えの特例を受ける場合>

- 登記事項証明書(※買い換えた前後の居住用財産の両方とも)

- 戸籍の附票の写し(※売買契約締結時に不動産の所在地が住民票と異なる場合や、売却日10年内で住所の異動があった場合)

- 売買契約書の写しなど、譲渡価額が1億円以下と証明できる書類

- 耐震基準適合証明書、「建設住宅性能評価書の写し」、もしくは既存住宅売買瑕疵担保責任保険契約」が締結されていることを証する書類(※買換え後の物件が築25年を超える中古住宅である場合)

- 買い換え後資産の明細書

空き家問題の解決に繋がるマッチングサイト「URI・KAI(ウリカイ)」

同ブログを運営している「URI・KAI」は、全国の空き家を売りたい人・買いたい人同士を繋げるための空き家マッチングサイトです。

基本的にどんな物件でも掲載でき、物件掲載の際には掲載依頼フォームから連絡をするだけで物件の無料査定を行えます。

さらに、マッチングだけでなく「URI・KAI」に直接買取を依頼することも可能です。

売買契約書の作成や法的な手続きについても、「URI・KAI」が宅地建物取引士や司法書士とともに全面サポートしてくれますので、不動産売却に関するノウハウがない人でも安心できるでしょう。

まとめ

空き家に住んだり、利活用したりする予定がないのであれば、物件を所有し続けることは負担となってしまうため、早期の売却が有効です。しかし、空き家を売却して譲渡所得を得れば、確定申告を実施しなければなりません

通常の確定申告同様、譲渡所得の確定申告においても様々な書類が必要です。空き家の売却で利益を得ていたケースでは、確定申告をしなければ罰則を受ける可能性がありますので、早い段階から準備しておきましょう 。

参考:

※1 国税庁「譲渡所得の計算のしかた(分離課税)」https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3202.htm

※2 国税庁,「マイホームを売ったときの特例」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3306.htm,(2022/06/25)

※3 国税庁,「特定のマイホームを買い換えたときの特例」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3355.htm,(2022/06/25)

※4 国税庁,「マイホームを買い換えた場合に譲渡損失が生じたとき(マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例)」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3370.htm,(2022/06/25)