両親が高齢になってきた場合、今後のことを考えて実家の生前贈与を検討される方は多いでしょう。一方で気になるのが、両親が亡くなったあとに行う遺産相続と生前贈与は、果たしてどちらがいいのかという点だと思われます。

そのような方のために、実家の生前贈与を受けるメリットや必要手続きなどについて解説します。

実家の生前贈与を行うメリット

実家の生前贈与を行えば、あらかじめ渡したい相手に実家の所有権を移譲できますので、両親が急逝したり、判断能力がなくなってしまった場合にも備えられます。

遺産相続の発生時に遺言書が用意されていなければ、相続人間で遺産分割協議を行うのが一般的です。しかし、これでは生前の実家の名義人の意向通り、実家の所有権を分割できないリスクがあります。

さらに、生前贈与であれば遺産相続よりも比較的短期間で実家の所有権を移譲可能です。贈与税にかかる期間は、一般的には贈与者・受贈者間で贈与契約を締結してからすぐに名義変更まで完了すれば、1ヶ月以内に手続きを終えられます。

実家の生前贈与を行うデメリット

遺産相続と比較した場合、生前贈与でネックとなりやすいのは贈与税が課税されるという点でしょう。贈与税が支払い可能な額であったり、各種特例の範囲内だったりすれば問題ないのですが、相続税よりも贈与税の方が高額になってしまうケースでは、遺産相続を選択した方が金銭面での負担は少なくなります。

さらに、生前贈与では遺産相続では利用可能な「小規模宅地等の特例」を受けられない点もデメリットです。

生前贈与の手続き手順

① 贈与に関する合意

実家の生前贈与にあたっては、事前に贈与者・受贈者間で不動産贈与について合意形成をする必要があります。

贈与自体はこの合意さえあれば可能ですが、トラブル防止のためにも「誰が、誰に、どの不動産を贈与するのか」の3点が固まった段階で贈与契約書を作成するのが賢明です。

② 不動産贈与契約書の作成

贈与契約書に記載する内容は、前述の3点も含めた下記の5項目となります。

- 誰が(贈与者)

- 誰に(受贈者)

- いつ(贈与の時期)

- 何を(贈与の目的物)

- どのような方法であげるのか

上記の「贈与の目的物」については正確に情報を記載する必要があり、実家のような不動産であれば登記簿上の住所まで契約書に含める必要があります。

たとえ親族間の贈与であったとしても、口約束だけではいきなり贈与が取りやめになるリスクもあるため、トラブル防止のために贈与契約書は必ず作成しましょう。

③ 実家の名義変更

次のステップでは、実家所在地を管轄している法務局で、名義変更に必要な登記申請を行います。登記申請の流れと必要書類としては、以下の通りです。

<名義変更の流れ>

- 必要書類の収集

- 登記申請書の作成

- 法務局へ、登記申請書一式を提出

- 登録免許税の支払い

- 登記識別情報通知の受領

<名義変更の必要書類>

- 登記識別情報通知(登記済権利証)

- 贈与者の印鑑証明書(3ヶ月以内のもの)

- 受贈者の住民票

- 固定資産評価証明書または課税明細書(名義変更する年度のもの)

- 登記原因証明情報(司法書士が作成する書類または不動産贈与契約書)

上記の手続きには専門知識が求められるため、不安があるなら外部の専門家に対し、「生前贈与にするべきか、相続にするべきか」も含めて相談しましょう。

実家の生前贈与で発生する費用

贈与税

贈与税は生前贈与を行った場合、実家の名義変更の際に納める税金です。厳密には実家にのみかかるものではなく、毎年1月1日から12月31日までに贈与された財産すべてについて申告義務が発生します。

2022年現在、贈与税は「一般贈与財産」「特例贈与財産」に区分される財産の贈与で、それぞれ適用条件と税率が別で設定されています(※1)。

一般贈与財産については「兄弟間・夫婦間で贈与が行われた場合」「親から子への贈与が行われた際に子が未成年者であった場合」に適用され、以下の税率が用いられます。

特例贈与財産にかかる贈与税率は、直系尊属(祖父母や父母など)から、受贈者が贈与を受けた年の1月1日時点で贈与を受けた場合に適用されます。特例贈与財産の贈与税率は以下の通りです。

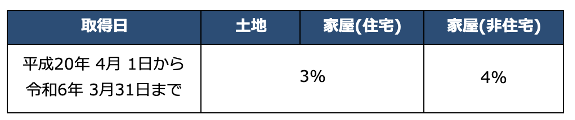

不動産取得税

不動産取得税は、不動産を売買、建築した場合に課税される税金で、これは贈与に対しても適用されます。令和6年3月31日までは、宅地など(宅地および宅地評価された土地)を取得した場合、土地の課税標準額は1/2になる措置が施されています(※2)。

不動産取得税の税率については以下の通りです。

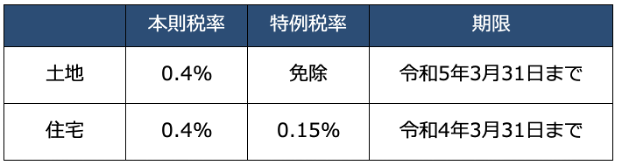

登録免許税

登録免許税は、前述のとおり実家の名義変更を行ったあとに支払う税金です。現在は令和3年度に実施された制度の改正に伴い、本則税率に加え以下の特例税率が設けられています(※3)。

司法書士への依頼料

実家の生前贈与にかかる贈与契約書の作成や、各種手続きを司法書士に依頼した場合、依頼費用を支払う必要もあります。依頼費用はケースバイケースで変動しますが、おおよそ5〜15万円程度はかかると想定しておきましょう。

実家の生前贈与で費用を抑えるための制度

相続時精算課税

相続時精算課税制度は、親や祖父母から子や孫に対して贈与が行われた場合に、最大2500万円の特別控除が受けられ、2500万円を越えた分に対しても一律20%の税率が適用される制度です(※4)。

ただし、この制度を利用するためには贈与を受けた翌年の2月1日から3月15日の間に、必要書類を添付した申告書を作成し、提出しなければなりません。

贈与税の配偶者控除

夫婦間で実家の贈与を行った場合、最大2,000万円の贈与税に対する配偶者控除が適用されます(※5)。対象となるのは、婚姻期間20年以上の夫婦の間で居住用物件の贈与が行われたケースで、各種要件を満たした場合となります。

暦年贈与制度の活用

暦年贈与は、1月1日から12月31日までの1年間で贈与された財産について、その合計額から基礎控除額110万円を差し引く制度です(※6)。

他の期限制度と違い、贈与者・受贈者間の間柄の指定がなく、110万円を超えない範囲であれば税務署への申告も必要ありません。

ただし、暦年贈与制度を利用して実家を贈与する場合は、110万円以下に相当する持分を分割した上で、複数年かけて贈与しなければならない点がネックです。

まとめ

実家の生前贈与を行っておけば、両親が健在のうちに、意向通りの相手に実家の権利関係について整理できます。遺産相続とどちらを選択するべきかはケースバイケースですが、少なくとも生前贈与を行っておけば、両親が遺言書作成前に急逝した場合でも、望んだ相手に実家を残すことが可能です。

参考:

※1 国税庁,「贈与税の計算と税率(暦年課税)」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4408.htm,(2022/03/13)

※2 不動産取得税,「東京主税局」,https://www.tax.metro.tokyo.lg.jp/shisan/fudosan.html,(2022/03/13)

※3 財務省,「登録免許税に関する資料」,https://www.mof.go.jp/tax_policy/summary/property/e08.htm,(2022/03/13)

※4 国税庁,「相続時精算課税の選択」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4103.htm,(2022/03/13)

※5 国税庁,「夫婦の間で居住用の不動産を贈与したときの配偶者控除」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4452.htm,(2022/03/13)

※6 国税庁,「贈与税の計算と税率(暦年課税)」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4408.htm,(2022/03/13)