「相続した実家を売却したい」と考えられる方の中には、そもそも不動産売却自体が初めて

であるため、どのような手順を踏めばいいのかわからず、思い悩む人も多いのではないでしょうか。

そのような方に向けて、本稿では実家を売却するための必要知識について解説します。

相続する実家を売却する前にやるべき事

遺言書の確認

被相続人が亡くなり、相続が発生したらまずは遺言書の確認を行い、問題なく相続できるのかどうか確認します。もし「遺言書が作成されていない」「作成されていたが紛失している」などの場合は、遺産分割協議を行って、分割方式について相続人間で話し合わなければなりません。

場合によっては、自分が実家を相続できないか、相続できたとしても共有名義になり、売却が難しくなる可能性があります。

実家の名義変更

実家を相続しても名義が自動的に変わる訳ではないため、売却のためには名義変更を行う必要があります。相続による不動産登記の名義変更は遺産分割として扱われるため、自分の名義に変更するためには相続人全員の同意が求められます。

さらに、登記にあたっては「登録免許税」の支払いが必要になる点にも留意しましょう。

隣家との境界線の確認

地方エリアに存在する築古の物件は、隣家との境界があいまいになっていることが多々あります。本来、物件の境界線は法務局に登記することが義務付けられていますが、古い物件の場合は正しい情報が登録されていないか、そもそも境界が定められていないケースも存在します。

隣家との境界が曖昧なままだと、実家を売却する際にトラブルに発展するケースがありますので、その場合は確定測量士に依頼して隣家の住人立ち合いのもと、測量を行いましょう。

実家の残置物の処分

実家を売却する際、購入希望者が見つかれば内覧を行います。そのタイミングで実家に家具や寝具などが残っていると購入希望者が内覧できないため、あらかじめ実家の残置物を処分しておく必要があります。

もし、実家に仏壇が残っている場合は、僧侶に依頼し供養してもらわなければならない点にも留意しましょう。

実家売却の流れ

①必要書類集め

実家を売却するためには非常に多くの資料を用意する必要があり、下記のものを揃えておくことが求められます。

- 登記済権利証(または登記識別情報)

- 地積測量図

- 名義人に関する書類(実印・印鑑証明・住民票の写し・本人確認書類)

- 売買契約書

- 重要事項説明書

- 固定資産税納税通知書

- 固定資産税評価証明書

- 建築確認済証および検査済証

- 建築設計図書

- 工事記録書

- 耐震診断報告書

- アスベスト使用調査報告書

上記に加え、集合住宅の場合は「管理規約」「使用細則」「維持費関連書類」なども必要です。

実家売却に関する資料集めには時間がかかることが懸念されますので、下記の不動産業者の選定や物件価格の査定と同時並行で行うとスムーズでしょう。

②不動産業者の選定

広告宣伝を依頼する不動産業者の選定は、実家を売却する際にスムーズに買い手を見つけられるかどうかに大きく関わってきます。物件の購入希望者を短期で見つけるためには、物件売却に関するノウハウだけでなく、いかに物件を購入したがっている顧客を抱えているかも重要な要素です。

そのため、安易に大手の不動産業者を選ぶのではなく、地域密着型で事業を行っている地元の業者の方が実家の売却が上手くいく可能性があります。

③売り出し価格の決定

仲介を依頼する不動産業者が決まれば、物件価格の査定を行います。実家の売り出し価格については、算出された査定額に加え、周辺エリアの競合物件の値段も踏まえて決定しましょう。

④不動産業者と仲介契約を締結した上での広告・宣伝

売却価格や売り出し条件などが決定すれば、不動産業者と媒介契約を締結し、買い手探しを行ってもらいます。媒介契約には「専属専任媒介契約」「専任媒介契約」「一般媒介契約」の3種類があります。

⑤【買い手が見つかれば】売買契約の締結

買い手探しが滞りなく進み、実家の購入希望者が見つかれば、不動産業者によって「買主側の住宅ローン事前審査」「物件の最終調査」が行われ、問題なければ売り手・買い手の双方で売買契約を締結します。

なお、売買契約の際には売り手側は以下のものを用意しておくことが必要です。

- 身分証明証

- 実印・認印

- 登記済権利証

- 印鑑証明書

- 収入印紙

⑥物件の引き渡し

売買契約を締結すれば、売却代金を受け取り、物件を引き渡せば実家の売却は完了します。売り手側に住宅ローンの支払いなどが残っている場合は、決済前に実家の抵当権を抹消する準備をします。

実家の売却で発生する税金

相続税

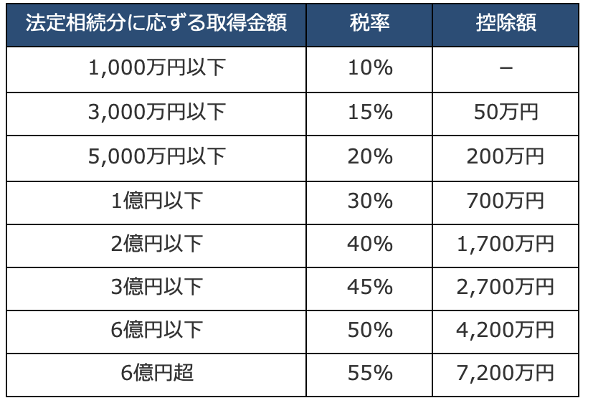

実家を相続した際には相続税を支払う必要があります。相続税が課税されるのは相続遺産の総額に対してであり、取得金額に応じた控除額が設定されています。相続する金額に応じた税率と控除額については以下の通りです(※1)。

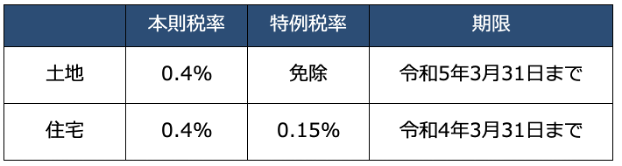

登録免許税

前述の通り、空き家を相続した際の名義変更では登録免許税を支払わなければなりません。課税額は原則「固定資産税評価額 × 0.4%(本則税率)」で算出されますが、令和3年度に行われた税制改正で、以下のように特例税率が適用されるようになりました(※2)。

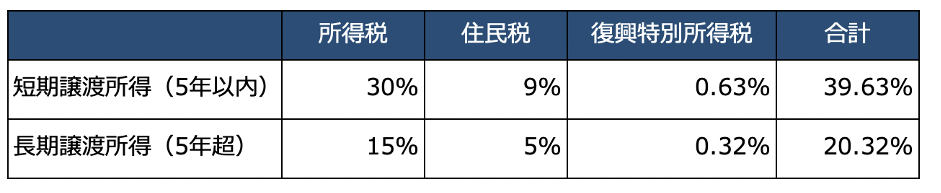

譲渡所得税

実家を売却する際に課税義務が生じる譲渡所得税率は、物件を取得してからの年数に応じて以下のように変動します(※3)。

上記の通り、実家を相続してすぐに売却するとその分税率が高くなります。一方で、住んだり貸し出したりしないにも関わらず所有し続けていれば、その間無駄に固定資産税などを支払うことになってしまいます。

復興特別所得税

復興特別所得税は、平成25年から令和19年12月31日までの間に生じた所得に対して源泉所得税を行う際に、併せて源泉徴収される税金を指します。徴収される税額は、源泉徴収の対象となっている所得税の2.1%相当です(※4)。

印紙税

空き家を売却する際に作成が必要な売買契約書も課税対象となっており、印紙税の支払いが求められます。印紙税の納税方法は、購入した収入印紙を契約書に貼り付ける形で行い、購入に必要な金額は物件の取引金額によって以下のように変動します(※5)。

実家売却の際の節税方法

居住用財産の特別控除

「居住用財産の特別控除」とは、もともと住んでいた物件を売却する場合に利用可能な制度で、適用により譲渡所得から最大3,000万円が控除されます(※6)。

なお、控除が適用されるのはあくまで“居住していた住宅”のみであり、住まなくなってからも3年目の12月31日まであれば適用されます。

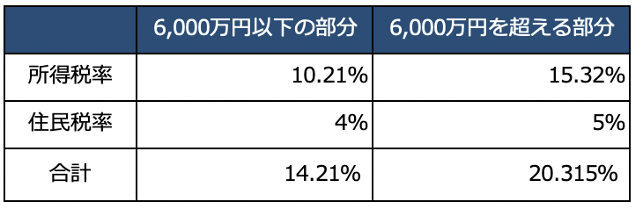

10年超所有の場合の軽減税率の特例

居住用財産の特別控除と併用可能な特例として、「10年超所有の軽減税率の特例」があります。これは、取得してから10年経った住宅を売却する際に利用できる制度で、譲渡所得税率が軽減されます。

軽減税率は譲渡所得の金額に応じて変動し、それぞれ以下のようになります(※7)。

取得費加算の特例

「取得費加算の特例」とは、相続した物件を3年10ヶ月以内に売却した場合、相続時に支払った相続税の一部を譲渡資産取得費に加算できる制度です。通常、相続により取得した不動産は取得費がかかっていないため、売却益全額に対して譲渡所得税が課税されてしまいます。

しかし、この特例を活用することで相続税を取得費として扱うことができるため、その分譲渡所得税を抑えることが可能です(※8)。

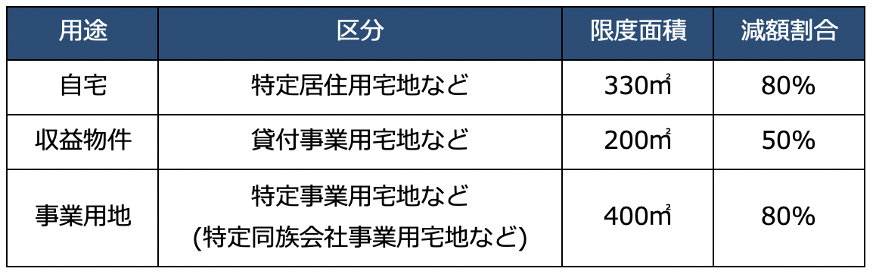

小規模宅地等の特例

「小規模宅地の特例」とは、住宅用地に対して実施されている特例措置で、住宅用地の面積に応じた減額割合が適用されます(※9)。この制度を活用すれば、そもそもの課税対象となる実家の資産価値を減らせます。

まとめ

実家を売却しようと考えた場合、相続の発生から売却完了までに必要な手続きは多岐に渡ります。

実家を長期間所有し続けていると、その分固定資産税の支払いなどが必要になるため、早い段階から準備をしておくようにしましょう。

参考:

※1 国税庁,「土地や建物を売ったとき」,https://www.nta.go.jp/publication/pamph/koho/kurashi/html/05_2.htm,(2022/02/12)

※2 財務省,「登録免許税に関する資料」,https://www.mof.go.jp/tax_policy/summary/property/e08.htm,(2022/02/12)

※3 国税庁「譲渡所得の計算のしかた(分離課税) https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3202.htm,

※4 国税庁,「個人の方に係る復興特別所得税のあらまし」,https://www.nta.go.jp/publication/pamph/shotoku/fukko_tokubetsu/index.htm,(2022/02/12)

※5 国税庁,「印紙税」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/inshi301.htm,(2022/02/12)

※6 国税庁,「マイホームを売ったときの特例」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3302.htm,(2022/02/12)

※7 国税庁,「マイホームを売ったときの軽減税率の特例」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3305.htm,(2022/02/12)

※8 国税庁,「相続財産を譲渡した場合の取得費の特例」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3267.htm,(2022/02/12)

※9 国税庁,「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm,(2022/02/12)