両親が亡くなったことを期に実家を相続する場合、固定資産である実家を承継することに不安を抱く方は多いのではないでしょうか。本稿では、そのような方に向けて実家相続に関する基本的知識や節税方法などを解説しますので、ぜひお役立てください。

実家の相続に関する基礎知識

実家を相続する際の流れ

実家の相続が発生した場合、以下の流れで手続きを行います。

- 相続の発生(遺言書の確認や相続人の確認)

- 相続財産を単純承認・限定承認、あるいは相続放棄するか決める

- 遺産分割協議による遺産分配方法の取り決め(※遺言書がない場合)

- 相続財産の名義変更

- 相続税の申告と納付

上記の通り、遺産を承継する際に遺言書がない場合は、遺産分割協議が必要です。

なお、実家を含む遺産を相続する方法については、全ての遺産を相続する「単純承認」に加え、プラス財産の限度分だけ被相続人の債務などのマイナスの財産を相続する「限定承認」の2種類があります。

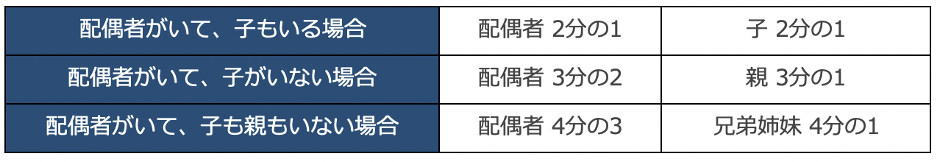

法廷相続人ごとの相続分について

被相続人に配偶者がいる場合、必ず配偶者が相続人となります。配偶者以外の相続人については相続順位・法定相続割合が決められていて、それぞれ以下の通りです。

<相続人の順位>

第1順位…被相続人の子供

第2順位…被相続人の父母

第3順位…被相続人の兄弟姉妹

<相続の割合>

実家の相続で必要な手続きと名義変更

前述の通り、遺産を承継する際の分割方法は「遺言書に則った分割」「遺産分割協議に夜分割」の2パターンが存在します。

遺言書に則った分割

遺言書がある場合、原則的に遺産の分割は遺言書の内容に基づいて行われ、実家も例外ではありません。遺言書は被相続人が自筆で署名し、押印した「自筆証書遺言」と、法律に定められた形式に従って公証人が作成した「公正証書遺言」の2種類に分けられます。

遺言書は実家の登記に関する名義変更をする際に提出が求められます。遺言書の内容に従って分割を行う際に必要な書類は他にもいくつかあり、それぞれ以下の通りです。

- 遺言証書

- 被相続人の除籍謄本

- 相続人の住民票

- 固定資産税評価証明書

- 受遺者の戸籍謄本

遺産分割協議による分割

遺言書がない場合、実家を含む遺産の分割方法は遺産分割協議によって決定します。遺産分割協議は相続人全員で行い、協議により取り決められた内容を「遺産分割協議書」に記載して記録に残します。

遺産分割協議の結果に基づいて名義変更を行う場合に必要な書類は、一部を除き遺言書の場合と異なり、以下のものが求められます。

- 遺産分割協議書(相続人全員の自署、実印押印、印鑑証明書の添付が必要)

- 被相続人の10歳前後から他界するまでの継続した全ての戸籍謄本

- 被相続人の除住民票

- 相続人全員の戸籍謄本

- 相続人全員の住民票

- 固定資産税評価証明書

実家を相続する際の注意点

実家と他の財産は分割して計算できない

遺産相続においては、実家とその他の資産とでは形式上の区別はありません。そのため、相続人が複数に分かれる場合、遺産分割協議で分割方法を決定する場合は相続人間でトラブルになるケースがあります。

例えば「資産価値1,500万円の実家」「500万円の預金」を兄弟二人で相続する場合、双方には1,000万円ずつ受け取る権利があります。ここで「兄が実家」「弟が預金」との形で相続が発生したとすると、兄は弟から「残り500万円分の現金」の支払いを要求されれば、支払わなければなりません。

こういったトラブルを避けるためにも、被相続人に生前のうちから遺言書の作成や生前贈与などを検討して貰っておくのがベターです。

相続後の名義人については慎重に検討するべき

被相続人が亡くなった後も配偶者が健在であれば、基本的に実家は被相続人の夫、もしくは妻が相続するでしょう。

実家の名義は基本的に相続した本人のものになります。一方で、実家の名義人を親のままにしておけば、認知症や病気などで本人の判断がつかなくなった際に、実家の解体や売却を子供だけの判断でできなくなる可能性が懸念されます。

相続関連の申請では各種期限が設けられている

遺産相続に係るさまざまな申請には、各種期限が設けられています。最も早く期限が訪れるのが遺産の放棄や限定承認の手続きであり、遺産相続の発生から3カ月以内に行わなければなりません。

さらに、相続にあたって、被相続人が亡くなった年の1月1日から亡くなる日までの収入に関する所得を申告する準確定申告を行う必要がありますが、申告期限は相続発生から4カ月以内と定められています。

相続税の申告と納付については10ヶ月が期限となっています。なお、相続税は被相続人名義の財産が「相続税の基礎控除」の適用範囲内であれば課税されないため、申告が必要かどうかについて事前に確認しておきましょう。

実家の相続で発生する相続税について

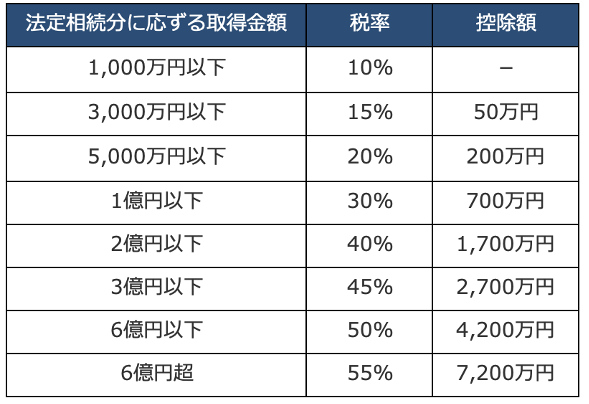

相続税の計算方法

実家に関する相続税は、実家の価値のみで計算される訳ではなく「(承継する遺産総額 − 基礎控除額) × 税率」で算出されます。なお、課税対象の遺産総額は値段によって基礎控除が適用される場合もあります。

取得金額に応じた相続税率と控除額についてはそれぞれ以下の通りです(※1)。

相続税に係る基礎控除に関しては平成27年に法改正が実施されており、改正前後での基礎控除額の違いは以下の通りです。

実家が戸建て物件の場合の評価方法

不動産の資産価値を算出する際には、基本的に家屋と土地の価値を分けて評価します。まず家屋については、毎年市町村から送付される「固定資産税課税証明書」に物件価値が記載されています。

土地の評価方法に関しては、実家が戸建て物件の場合は「路線価方式」「倍率方式」のいずれかです。路線価とは「接道する土地1㎡あたりの評価額」であり、土地の価値を算出する方法としては一般的な計算方法となります。

路線価が定められていない場合には、「倍率方式」を用いて計算します。倍率方式は「固定資産税評価額 × 倍率」で行うシンプルな計算方法で、土地ごとに調整を行う必要がありません。

路線価・倍率については国税庁が公開している「路線価図・評価倍率表」で確認可能です(※2)。

実家がマンションの場合の評価方法

実家がマンションの場合も家屋の評価方法については戸建て物件の場合と変わらず、固定資産税課税証明書に記載されている価格を参照します。

一方で、土地についてはマンション全体の敷地に対する所有物件の「敷地権割合」に基づいて、路線価が算出される点で異なります。敷地権割合は不動産の全部事項証明書や、マンション売買契約書などで確認可能です。

実家に係る相続税の節税方法

相続税の配偶者控除

実家の相続人が被相続人の配偶者である場合、「配偶者控除」を利用することで相続税を節税できます。

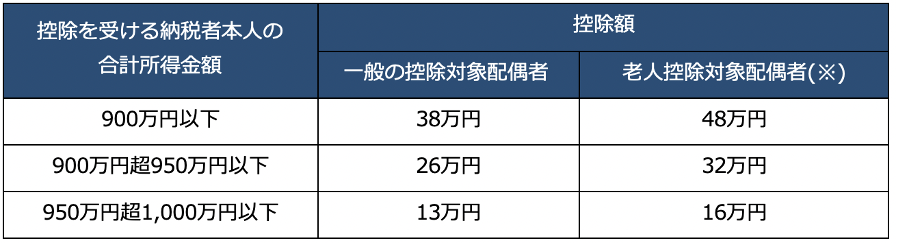

配偶者控除とは、課税対象となる相続人の合計所得に応じた控除を受けられる制度で、それぞれの金額は以下の通りです(※3)。

(注)老人控除対象配偶者とは、控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の人。

小規模宅地特例の適用

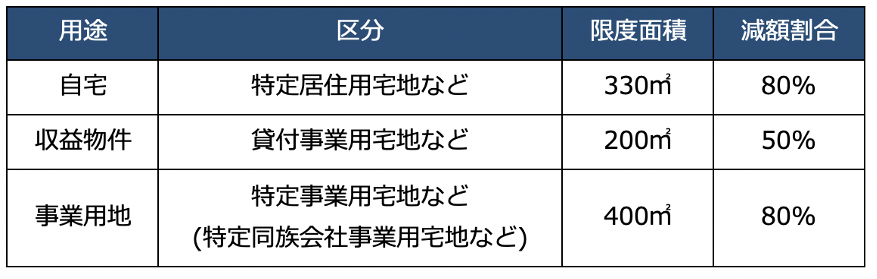

「小規模宅地の特例」とは、住宅用地の固定資産評価額が減額される制度で、利用により実家への課税額を抑えられます。

この特例で適用される住宅用地の面積と、それに応じた減額割合は以下の通りです(※4)。

まとめ

実家を相続する際の手続き方法は、遺言書があるかどうかで変わってきます。実家の相続にあたっては、遺産の分割方法や名義変更に関する問題があり、各種申請には期限も設けられていますので、早い段階からプランを練っておくのが望ましいでしょう。

参考:

※1 国税庁,「土地や建物を売ったとき」,https://www.nta.go.jp/publication/pamph/koho/kurashi/html/05_2.htm(2022/02/12)

※2 国税庁,「路線価図・評価倍率表」,https://www.rosenka.nta.go.jp/,(2022/02/12)

※3 国税庁,「配偶者控除」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1191.htm,(2022/02/12)

※4 国税庁,「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」,https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm,(2022/02/12)